La scarsa diffusione della educazione finanziaria pesa sul portafoglio delle persone ma ha anche forti ripercussioni nella sfera sociale del paese. Chi ne ha qualche nozione capisce meglio i problemi economici generali e valuta con più attenzione e pragmatismo i costi e i benefici delle riforme.

L’educazione finanziaria? Serve per le riforme. E per crescere

La mancanza di basilari nozioni finanziarie non ha riflessi solo sulle scelte individuali, ha importanti ripercussioni anche nella sfera sociale di un paese. Una maggiore consapevolezza economica diventa così indispensabile per crescere e innovare.

Alfabetizzazione finanziaria: cosa sappiamo

Gli effetti di una poco diffusa cultura economico-finanziaria di base (per brevità spesso indicata come “alfabetizzazione finanziaria”) sono generalmente relegati alla sfera personale dei cittadini: risparmio, ricchezza accumulata, accesso al debito, scelte in ambito previdenziale sono gli aspetti più di frequente analizzati.

La mancanza di basilari nozioni finanziarie ha però importanti ripercussioni anche nella sfera sociale di un paese e, più in generale, sulla capacità che questo ha di riformare il proprio sistema economico. L’Indagine 2017 sul risparmio del Centro di ricerca Luigi Einaudi e di Intesa Sanpaolo prova così, in un approfondimento curato dal CeRP, a proporre una prima analisi del rapporto tra conoscenza finanziaria di base e cittadinanza.

L’alfabetizzazione finanziaria è stata diffusamente misurata attraverso le risposte a tre diversi quesiti ideati da Annamaria Lusardi e Olivia Mitchell su il tasso di interesse, l’inflazione e il potere d’acquisto, la diversificazione del rischio.

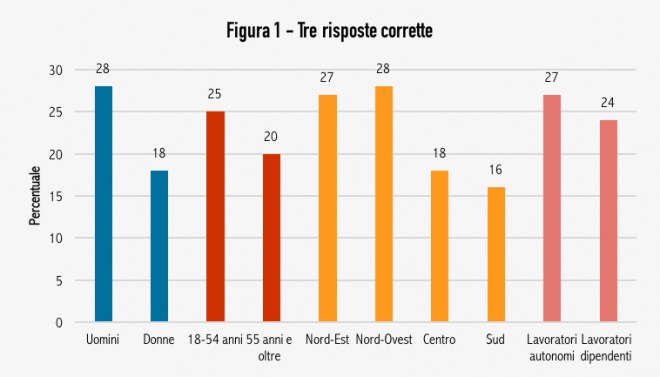

Guardando ai dati, l’Italia occupa gli ultimi posti della graduatoria dei paesi europei, assieme a Spagna e Portogallo, anche se gli anni più recenti mostrano qualche progresso. Al suo interno, è poi possibile individuare una segmentazione per genere, età e territorio, nonché, come è lecito aspettarsi, una forte relazione con il livello di istruzione.

Dai numeri emerge così un divario di genere di circa 10 punti percentuali, caratterizzato inoltre da tassi di non risposta che tra le donne superano in alcuni casi il 40 per cento. Quanto alla segmentazione per età, i più giovani vantano in media una maggiore conoscenza finanziaria, con picchi positivi nella fascia di età 35-55 anni.

I risultati leggermente peggiori dei lavoratori dipendenti rispetto a quelli autonomi possono essere interpretati con la stessa chiave di lettura con cui è possibile spiegare le tendenze riguardanti la segmentazione per genere e la classifica dei paesi europei: quelli caratterizzati da sistemi di welfare più generosi, soprattutto in ambito pensionistico, occupano in media le posizioni più basse. Un contesto paternalistico – quale può essere l’ambiente di lavoro, la famiglia, un forte sistema di protezione sociale – al cui interno il singolo può o deve demandare ad altri scelte che lo riguardano in prima persona, favorisce infatti uno scarso interesse nell’acquisire conoscenze finanziarie, ritenute non necessarie. Purtroppo, però, non è così: la consapevolezza economica ha risvolti ampi, che investono la società tutta.

Riforme: conoscere per innovare

Introdurre cambiamenti strutturali, soprattutto se incidono direttamente sulle abitudini e le possibilità dei cittadini, non è un esercizio che si esaurisce con la redazione di un documento tecnico. Perché una riforma abbia successo occorre infatti che la società per la quale viene pensata la comprenda e ne dia piena ed effettiva attuazione. In caso contrario, si andrebbe incontro a inevitabili revisioni, indietreggiamenti o bocciature. Che ruolo gioca, quindi, l’educazione finanziaria nel processo riformatore?

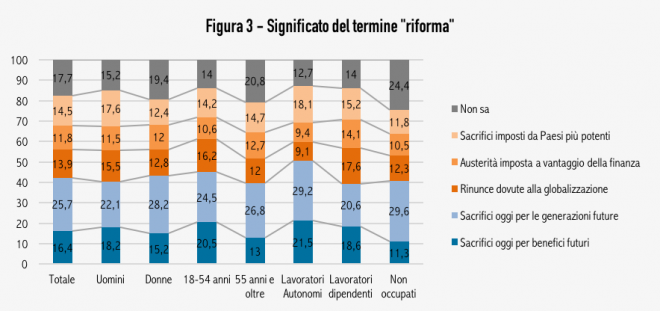

Se la maggior parte delle persone, secondo i dati dell’Indagine sul risparmio, è concorde con la necessità di introdurre riforme nel nostro paese, opinioni più contrastanti emergono in relazione al significato che le riforme assumono. Circa il 50 per cento di coloro che hanno espresso un’opinione, ritiene che siano dovute alla globalizzazione e che per questo portino rinunce, o che siano imposte dal sistema finanziario internazionale o da paesi più potenti del nostro. Il restante 50 per cento ritiene invece che le riforme prevedano essenzialmente sacrifici oggi per ottenere benefici futuri, per sé o per le nuove generazioni. La conoscenza finanziaria è emersa esser correlata negativamente con il primo gruppo di opinioni e positivamente con il secondo.

Tra le riforme economiche con un più forte impatto sulla vita e sulle scelte dei singoli rientrano a pieno titolo quelle in ambito pensionistico. In questo caso, l’evidenza empirica mostra come il costo politico ed elettorale di migliorare la sostenibilità del sistema sia minore nei paesi in cui una conoscenza finanziaria di base è maggiormente diffusa. È forse sorprendente notare come utilizzando altri indicatori del capitale umano, come il generico livello di istruzione, la relazione si riduca e diventi non più significativa, confermando una volta di più il ruolo chiave dell’educazione finanziaria nello sviluppo di un paese.

Nel marzo del 2007, l’attuale presidente della Commissione europea affermava, con una punta amara di cinismo, che i politici sanno molto bene che cosa sia giusto fare, quel che non sanno è come farsi rieleggere una volta che lo hanno fatto: investire in educazione economico-finanziaria può rappresentare un buon punto di partenza per costruire “cittadinanza” e maggiore coesione sociale.

lavoce.info/L’educazione finanziaria? Serve per le riforme. E per crescere (Elsa Fornero e Ivan Lagrosa)

Lascia un commento